Trong thị trường tiền số biến động không ngừng, những nhà đầu tư nắm giữ khối lượng token khổng lồ hay “cá voi” luôn là nhân tố định hình cục diện. Với sức mạnh về nguồn lực tài chính và khả năng kiểm soát tâm lý, các cá voi không chỉ tham gia mà còn có thể bẻ lái thị trường theo ý mình.

Không phải lúc nào hành động này cũng mang màu sắc tiêu cực nhưng rất nhiều chiêu thức được áp dụng đã đẩy nhà đầu tư nhỏ lẻ vào thế khó. Dưới đây là tám cách thao túng phổ biến thường xuyên được các cá voi sử dụng.

Giả mạo sổ lệnh (Spoofing)

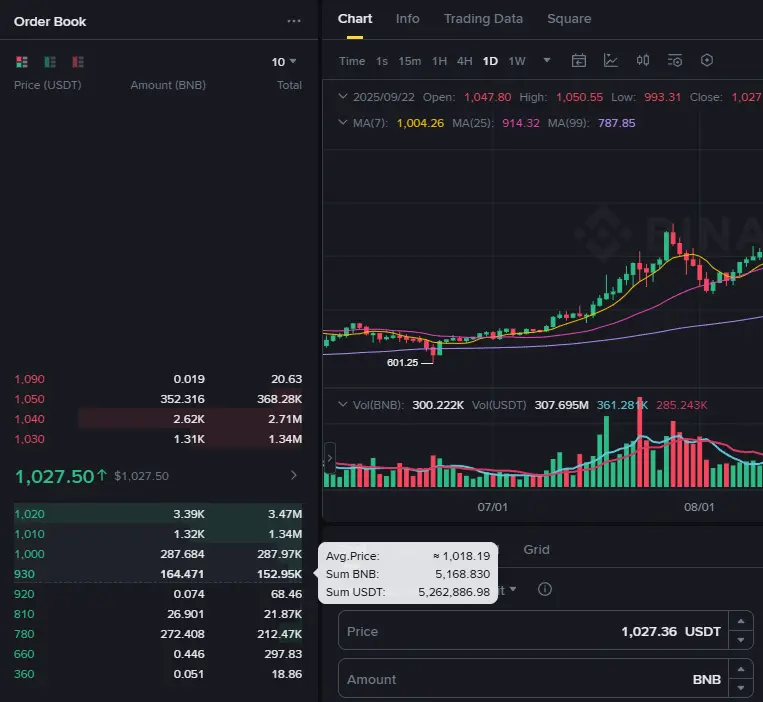

Đây là một trong những chiêu trò tinh vi nhất. Cá voi đặt những lệnh mua hoặc bán cực lớn trên sàn, nhưng không hề có ý định thực hiện. Những “tường lệnh” này khiến thị trường tưởng rằng nhu cầu mua vào hay bán ra rất mạnh, từ đó tạo cảm giác an toàn hoặc hoảng loạn giả tạo.

Khi nhà đầu tư nhỏ tin vào tín hiệu ảo và hành động theo, cá voi chỉ cần hủy lệnh giả và thực hiện giao dịch thật theo hướng ngược lại để kiếm lời. Lợi thế nằm ở việc họ có thể dễ dàng dựng lên những bức tường hàng nghìn ETH, BTC hay hàng triệu token của bất kỳ Altcoin chỉ bằng vài thao tác, tạo ra sức nặng tâm lý cực lớn dù chi phí gần như bằng không.

Tạo khối lượng giao dịch ảo (Wash Trading)

Chiến lược này dựa trên việc mua bán qua lại cùng một tài sản trong nhiều ví do cá voi kiểm soát. Kết quả là khối lượng giao dịch bị thổi phồng, tạo cảm giác token có khối lượng giao dịch cực lớnvà đang thu hút sự quan tâm lớn.

Những đồng coin nhỏ, ít người biết tới, thường là mục tiêu lý tưởng. Khi thấy khối lượng tăng vọt trên CoinMarketCap hay CoinGecko, nhiều nhà đầu tư sẽ nghĩ rằng đây là cơ hội vàng và lao vào mua. Trên thực tế, khối lượng đó chỉ là giả tạo, và khi giá được đẩy lên đủ cao, cá voi sẽ bán tháo cho những người vừa bị dẫn dụ.

Trong quá khứ, có nhiều trường hợp mà cá voi từng sử dụng Wash Trading để tạo khối lượng ảo để tạo dựng lòng tin của cộng đồng. DBCrypto, một KOC đã chỉ ra rằng Solana đang ghi nhận tình trạng Wash Trading để làm giả số liệu. Người dùng này chỉ ra một địa chỉ ví đã tạo ra 480 tỷ USD khối lượng giao dịch với việc lặp đi lặp lại thao tác, chỉ để làm giả số liệu cho mạng lưới Solana.

Điều này khiến nhiều nhà đầu tư khác tin vào số liệu rằng Solana đang phát triển và tạo ra tâm lý FOMO dù giá SOL đang ở trên vùng đỉnh.

Đọc thêm: Chuyện trong góc tối: Vụ bê bối tình ái của lãnh đạo DWF Labs và nữ BDlâu dài trong ngành tiền số

Bơm và xả (Pump & Dump)

Đây là chiêu thức quen thuộc nhưng vẫn liên tục được tái sử dụng. Cá voi dùng vốn lớn để đẩy giá token lên bằng việc thực hiện lượng lớn lệnh mua thị trường, đồng thời kết hợp với sức mạnh truyền thông từ mạng xã hội, diễn đàn, đến việc thuê người nổi tiếng để thổi phồng câu chuyện về dự án.

Khi giá tăng nhanh, nhà đầu tư nhỏ bị cuốn vào cơn sóng FOMO, sẵn sàng mua ở bất kỳ mức giá nào để kiếm lợi nhuận. Nhưng ngay khi dòng tiền mới tràn vào, cá voi âm thầm xả hàng, khiến giá sụp đổ chỉ trong vài giờ hoặc thậm chí vài phút. Người đến sau hầu như chắc chắn ôm lỗ nặng, còn cá voi rút lui an toàn với lợi nhuận lớn.

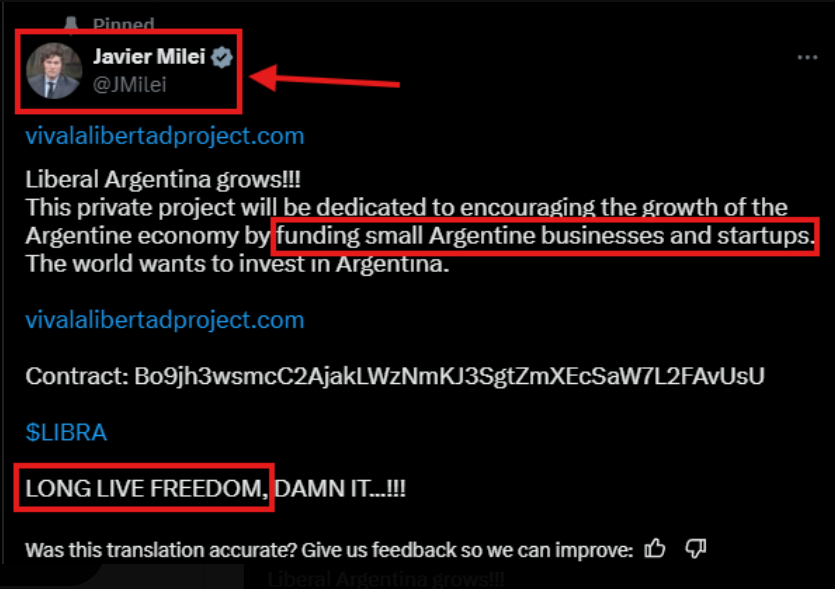

Một trong những trường hợp kinh điển trong năm 2025 là LIBRA, một token được chính tổng thống Argentina quảng bá vào tháng 2 2025. Nhờ uy tín khi là lãnh đạo của một quốc gia, token LIBRA sau đó nhanh chóng thu hút được lượng lớn nhà đầu tư kéo theo dòng thanh khoản khổng lồ.

Giá LIBRA sau đó lao dốc không phanh, vốn hóa từ 4,5 tỷ USD giảm chỉ còn 257 triệu USD chỉ vỏn vẹn chưa đầy 2 ngày. Tổng thống Javier Milei ngay sau đó đã xóa bài đăng và bị cáo buộc là tiếp tay cho vụ bơm xả trị giá 107 triệu USD.

Một ví dụ khác có thể kể đến là Doge Coin, trong tài liệu của một Market Maker có tên God đã chỉ ra cách các tạo lập thị trường bơm và xả một loại tài sản. Theo chia sẻ từ tập tin của God quy trình thao túng giá Dogecoin thường diễn ra theo nhiều giai đoạn liên tiếp.

Trước hết là giai đoạn tích lũy (accumulation), God sẽ âm thầm gom mua Dogecoin trong lúc giá còn thấp và khối lượng giao dịch yếu, đảm bảo không gây chú ý đến thị trường thông qua các lệnh mua giới hạn để tránh biến động về giá.

Tiếp theo đến giai đoạn tạo tín hiệu, God sử dụng dựng các tường mua rất lớn để giả vờ như có lực hỗ trợ mạnh và đồng thời tung tin tức và tận dụng các sự kiện bên ngoài để gieo niềm tin rằng giá Doge sắp bùng nổ. Khi cộng đồng bắt đầu tin tưởng, xuất hiện tâm lý FOMO, God chuyển sang giai đoạn bơm giá, tức đẩy giá tăng mạnh bằng các lệnh mua ồ ạt, khiến giá và khối lượng giao dịch tăng đột biến, càng thu hút thêm nhiều nhà đầu tư nhỏ lẻ lao vào đầu cơ.

Việc bơm giá sẽ để kiểm tra thị trường, nếu thị các nhà đầu tư khác bán khi giá tăng thì God sẽ tiếp tục mua lại số token từ họ và tiếp tục tích lũy. Quá trình bơm thật sẽ diễn ra khi không còn ai bán ra, nhằm giảm áp lực lên đồ thị giá khi đường giá di chuyển.

Sau khi giá đã đạt đến mức kỳ vọng, Market Maker này chuyển sang giai đoạn phân phối từ từ hoặc đột ngột bán tháo lượng Dogecoin đã tích lũy, trong khi bên ngoài vẫn duy trì các tín hiệu lạc quan để bán được ở mức cao nhất có thể. Việc bán ra từ từ sẽ là ưu tiên hàng đầu khi đây là cách tối ưu được thanh khoản và vẫn giữ được kì vọng của thị trường

Theo lời God thì chu trình này có thể kết thúc tại đó hoặc lặp lại nhiều lần nếu thị trường vẫn còn sự chú ý đối với token. Sau đó sẽ có một chuỗi sự kiện khác được thực hiện lại dưới dạng tái tích lũy để chuẩn bị cho giai đoạn thao túng giá mới.

Đọc thêm: Chuyện nghề: 6 yếu tố để một BD có thể tồn tại lâu dài trong ngành tiền số

Sụp đổ giá chớp nhoáng (Flash Crash)

Không giống việc bơm xả vốn cần cả chiến dịch, flash crash đơn giản chỉ là xả một lượng token khổng lồ trong thời gian ngắn bằng lệnh thị trường. Với khối lượng lớn bất thường, giá ngay lập tức lao dốc, kích hoạt hàng loạt stop-loss và lệnh thanh lý đòn bẩy và mang về lượng lớn thanh khoản.

Hiệu ứng dây chuyền này càng kéo giá xuống thấp hơn nữa. Khiến đám đông hoảng loạn bán tháo, cá voi lại nhẹ nhàng mua vào ở mức giá “giảm sâu” và nhanh chóng tích lũy được lượng lớn token.

Chiến lược này hiệu quả nhất trong dự án có thanh khoản mỏng hoặckhi thị trường ít người mua bán đối với các tài sản có vốn hóa lớn. Với một trong hai điều kiện này đã có thể gây ra biến động giá chóng mặt với một lệnh bán lớn

Mua trước (Front-Running)

Trên các sàn phi tập trung, mọi giao dịch chờ xử lý đều hiển thị công khai trong mempool. Điều này cho phép bot của cá voi phát hiện trước các lệnh lớn. Khi thấy ai đó chuẩn bị mua số lượng khổng lồ, bot sẽ chen vào trước bằng lệnh tương tự, đẩy giá lên, rồi ngay lập tức bán lại khi lệnh gốc được khớp và giá tăng.

Đây chính là hình thức thường được gọi với cái tên khác “sandwich attack”. Một hình thức mua trước lệnh của nạn nhân và sau đó xả lượng token vừa mua được, ép nhà đầu tư nhỏ lẻ phải trả giá cao hơn và hứng chịu thua lỗ trong khi cá voi hưởng chênh lệch.

Rút thanh khoản (Liquidity Pulling)

Trong thế giới DeFi, các pool thanh khoản là nền tảng cho giao dịch của các cặp tiền tệ. Các cá voi thường là nhà cung cấp thanh khoản lớn nhất, khi nhóm này rút đột ngột toàn bộ vốn, bể thanh khoản sẽ lập tức mất cân bằng, độ trượt giá tăng vọt.

Điều này khiến những người còn lại cực kỳ khó giao dịch, vì mỗi lệnh mua bán đều bị trượt giá lớn. Trong lúc thị trường hỗn loạn, cá voi có thể tranh thủ gom token giá rẻ hoặc xả hàng khi giá bị đẩy lên bất thường. Đây là cách lợi dụng sự phụ thuộc của DeFi vào nguồn thanh khoản tập trung vào một số ví lớn.

Một ví dụ cụ thể là với Token ZKJ, dù là một dự án lớn với nhiều quỹ đầu tư lớn nhưng giá ZKJ từng bị thao túng bởi các cá voi thông qua hình thức này. Mọi chuyện bắt đầu vào ngày 14/6, nhiều nhà giao dịch đang mua bán ZKJ thông qua Pancakeswap thì bỗng nhiên giá lao dốc và mất hơn 83% giá trị sau đó.

Nguyên nhân ban đầu được xác định là do các cá voi của dự án này đã rút 20 triệu USD khỏi bể thanh khoản, khiến cho tỷ lệ giữa ZKJ và USDT trong cặp bị chênh lệch. Nhiều nhà đầu tư đã nhận ra vấn đề và bắt đầu hoán đổi từ ZKJ về USDT, việc hoán đổi vô tình làm tình hình trầm trọng thêm khi USDT liên tục bị rút ra khiến giá ZKJ giảm mạnh.

Trường hợp của ZKJ là một trong nhiều trường hợp bị các voi thao túng thanh khoản, dù cho đây là một dự án được niêm yết trên Binance Alpha.

Giao dịch OTC (OTC Trading)

Giao dịch OTC tức giao dịch ngoài sàn, cho phép các cá voi mua bán khối lượng khổng lồ mà không gây biến động mạnh trên thị trường công khai. Điều này giúp hạn chế trượt giá và giữ bí mật chiến lược.

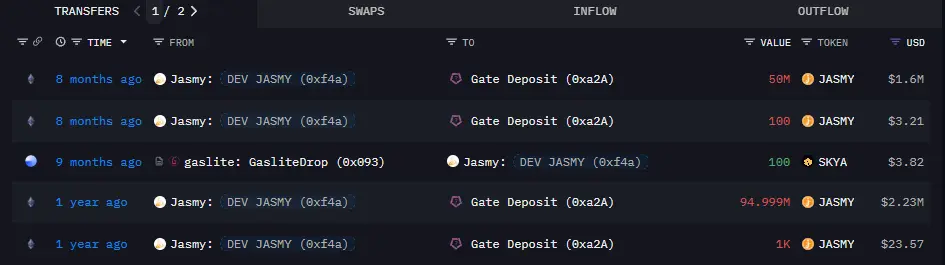

Tuy nhiên, giao dịch OTC cũng đồng nghĩa với việc các cá voi có thể tích lũy hoặc thoát hàng trong im lặng, để rồi khi mọi người nhận ra, thế cục đã thay đổi. Một trường hợp kinh điển trong quá khứ có liên quan đến token JASMY, một dự án được niêm yết trên sàn giao dịch Binance.

Đội ngũ phát triển của JASMY đã bán 150 triệu token thông qua hình thức OTC cho DWF Labs - một công ty tạo lập thị trường mới nổi từ năm 2023. DWF Labs đã sử dụng lượng token này để thao túng giá và bán ra số token này không lâu sau đó. Đây là một ví dụ cho việc sử dụng hình thức OTC trong việc giao dịch nhằm thao túng giá.

Thao túng là một phần của thị trường tiền số

Sự hiện diện của cá voi trong thị trường tiền số là điều không thể tránh khỏi. Với tài sản lớn, họ có đủ công cụ và chiến lược để tác động đến giá và tâm lý. Nhà đầu tư nhỏ lẻ, nếu không tỉnh táo, rất dễ trở thành miếng mồi của các nhà tạo lập. Chúng ta không có cách nào chống lại tình trạng này, nhất là trong thị trường Defi hay Memecoin đang ngày càng nở rộ.

Điều quan trọng không phải là né tránh, mà là hiểu rõ cách cá voi vận hành để không bị cuốn vào trò chơi của nhóm tạo lập. Muốn sống sót và phát triển, hãy giữ sự bình tĩnh, nghiên cứu kỹ lưỡng và luôn nhớ rằng cảm xúc là kẻ thù lớn nhất trên thị trường.

- Nvidia lập kỷ lục mới, vượt Microsoft trở thành công ty giá trị nhất thế giới

- Coinbase niêm yết 4 token mới trong quý 2/2025: Tín hiệu tăng tốc chiến lược mở rộng thị trường tại EU

- Binance Thông Báo Huỷ Hàng Loạt Token Vào Ngày 4 Tháng 7 Sắp Tới

- Robinhood cho phép Staking và giao dịch phái sinh Crypto

- Aptos Labs cùng Jump Crypto giới thiệu Shelby - mạng lưu trữ nóng phi tập trung